アクセルファクターはファクタリングサービスを提供している会社で、政府によって認定経営革新等支援機関に認定されています。

グループ会社合計の総資本金は2億8,447万円と、ファクタリングを提供するために欠かせない資本力を持つ企業です。

他の大手ファクタリング会社との実績比較は以下になります。

| 大手ファクタリング会社 | 買取実績 |

|---|---|

| アクセルファクター | 350億円 |

| 日本中小企業金融サポート機構 | 113億円 |

| ベストファクター | 2023年の申し込み件数:10582 |

2022年に行われた日本マーケティングリサーチ機構の調査によると、アクセルファクターは安心して利用できるファクタリングサービスの部門でNo.1に輝いています。

おすすめのファクタリング会社として有名なアクセルファクターですが、実際に利用されている方の体験談が気になる方も多いかも知れません。

そこで本記事では、以下の内容について詳しく解説します!

- アクセルファクターは審査の柔軟性が高くファクタリング乗り換えで手数料が安くなりやすい

- 大手ファクタリング会社の中でも最も手数料設定に透明性があり、査定内容を教えてくれる

- 即日入金成功率が5割超

| サービス名 | 取り扱い金額 | 入金スピード | 対象事業者 |

|---|---|---|---|

| PMG | 50万円〜2億円以上 アクセルファクターより大口の資金調達が得意 |

最短2時間 アクセルファクターと同程度の入金スピード |

法人 |

| ベストファクター | 30万円〜1億円 | 最短30分 アクセルファクターより早い入金スピード |

個人事業主・法人 |

| ペイトナーファクタリング | 1万円〜30万円(初回) アクセルファクターより小口の資金調達が得意 |

最短10分 アクセルファクターより早い入金スピード |

個人事業主・フリーランス |

- 1 アクセルファクターの評判・口コミは大丈夫?実際の利用者の声を紹介

- 2 アクセルファクターのファクタリングのメリット

- 2.1 手数料は取引額が大きいほど安くなる

- 2.2 審査時間が最短30分!申し込み当日に即日入金した方が5割超

- 2.3 40万円〜3億円の債権までの買取に対応している

- 2.4 個人事業主でも利用できる

- 2.5 入金期日が180日以内の売掛債権の買取に対応|受注書・注文書の時点でのファクタリングも可能

- 2.6 赤字決算・税金滞納されている方でも利用できる

- 2.7 医療ファクタリングにも対応している

- 2.8 オンライン、対面どちらの取引に対応

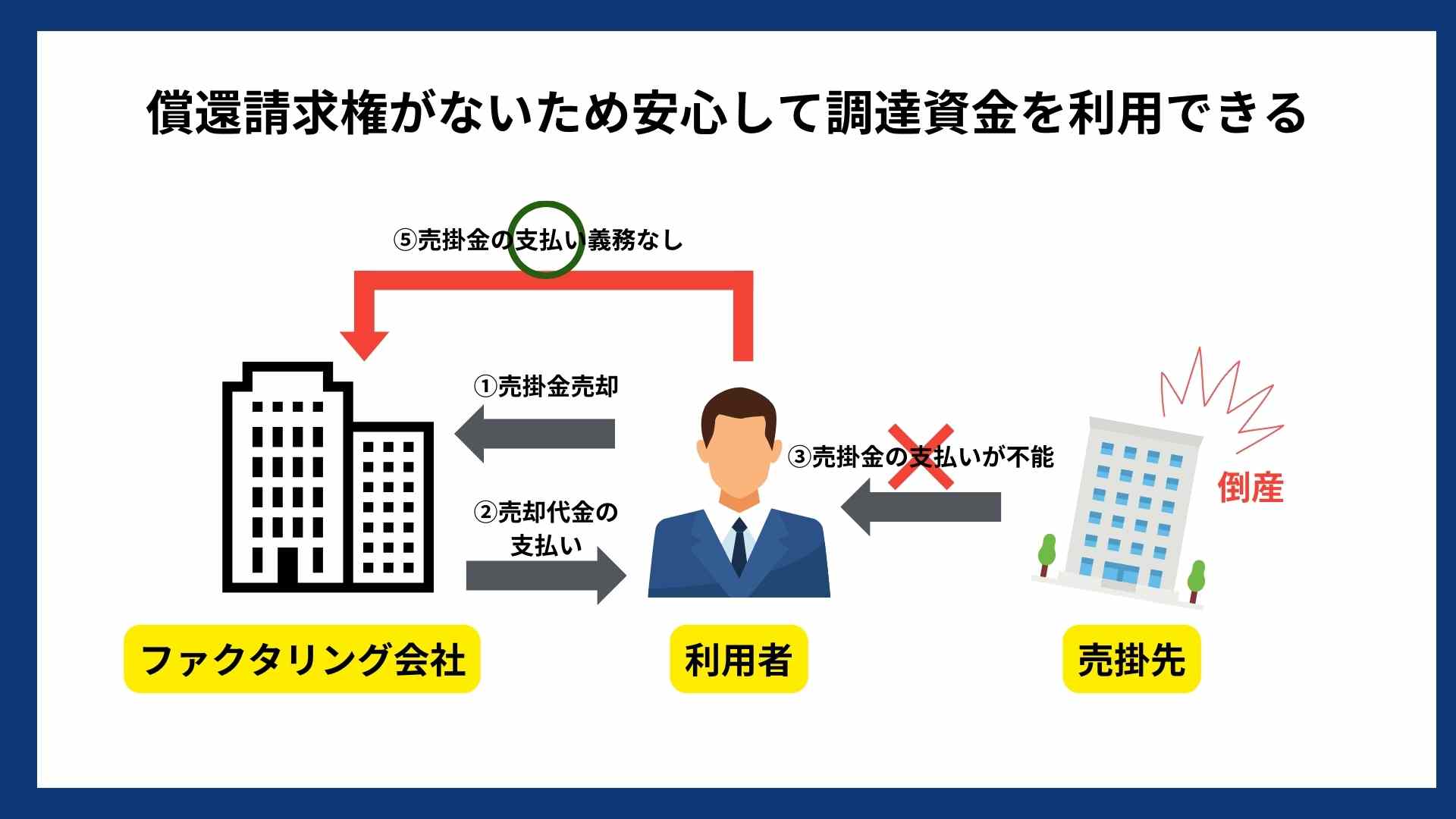

- 2.9 償還請求権がないため安心して調達資金を利用できる

- 2.10 クレジット債権でも利用できる

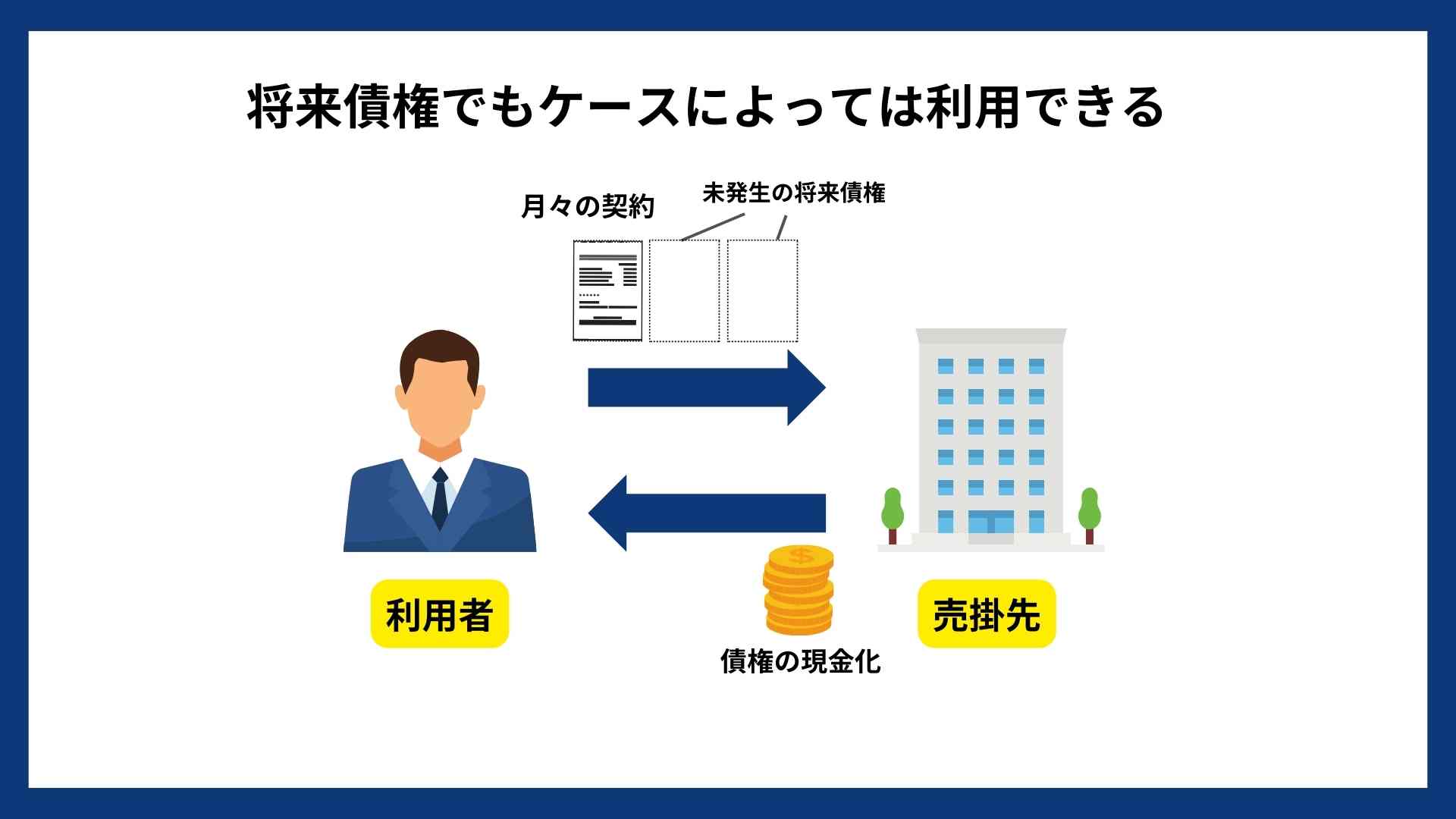

- 2.11 将来債権でもケースによっては利用できる

- 2.12 無料の財務コンサルティングを利用できる

- 3 アクセルファクターのデメリット・利用における注意点

- 4 アクセルファクターは審査落ちしやすい?審査通過率を調査

- 5 アクセルファクター利用の流れ

- 6 アクセルファクターの運営会社

アクセルファクターの評判・口コミは大丈夫?実際の利用者の声を紹介

「アクセルファクターを利用しても大丈夫か不安・・・」とお考えの方も多いでしょう。

ここではファクタリング会社の相談サービスの協力の元、実際にアクセルファクターを利用した経験がある方の口コミをご紹介します。

アクセルファクターの良い評判・口コミ

アクセルファクターの利用した10人の方の良い評判・口コミをご紹介します。

紹介している情報はファクタリング会社の相談サービス「ランクファクター」から提供された利用者の声、各種口コミサイト、当サイトが独自に収集したアンケート結果となります。

▼アクセルファクターの手数料に関する良い口コミ・評判▼

| 業種 | 手数料に関する口コミ | 評価 |

|---|---|---|

| 建設業 | このファクタリング会社は、手数料がお手頃であると感じました。審査も柔軟で、想像していたよりも早く資金調達ができました。手数料が低いおかげで、売掛金の額面を最大限に活用し、現金を得ることができました。何度も利用するうちに、その影響が大きくなりますが、手数料の低いアクセルファクターを利用することは、大変メリットがあると感じています。 | 5.0 |

| システムエンジニア(個人事業主) | 取引先との継続取引が確認できる入出金履歴がわかる通帳が良い影響を与えたのかもしれませんね。結果的に、相場以下の2社間手数料で請求書を売却することができました。少額のファクタリングで20%や30%の手数料が取られたら大変ですよね。そういった状況にならず、ほっとしています。 | 4.0 |

| 運送業 | 初めてのファクタリングで数社に見積もりを依頼しましたが、アクセルファクターは最安値ではないものの、内訳や手数料が明確で透明性が高く、信頼できると感じました。次回利用する際も、ぜひこちらにお願いしたいと思います。 | 4.0 |

アクセルファクターは一般的なファクタリング会社の審査とは異なり、サービス利用者に合わせた柔軟な審査を行っているので手数料を最大限抑える努力をしてもらえます。

出典元:アクセルファクター公式

また手数料の内訳の説明を行なっており、見積もりに納得できるという声も確認できました。

ファクタリングは法律で手数料制限が定められてないため、手数料がブラックボックス化することは多いですがアクセルファクターはその点安心して利用できると言えるでしょう。

▼アクセルファクターの審査に関する良い評判・口コミ▼

| 業種 | 審査に関する口コミ | 評価 |

|---|---|---|

| 卸売業 | 審査プロセスが円滑で、赤字に関する質問も適切に理解されました。弊社の事業内容を伝えたところ、一時的な赤字と判断され、銀行とは違った対応でした。また、2社間ファクタリングの手数料は納得できる範囲でした。 | 4.0 |

| スタートアップ事業者 | 開業して間もないですが、少額であっても対応してもらえ、審査の柔軟さが助かりました。ただ、手数料が10%以上と高めだったので、そこはちょっと気になりました。でも、審査で悩んでいたので、本当にありがたかったです。今後も利用し、手数料が下がれば最高です。 | 3.0 |

| 建築業と建設業 | アクセルファクターでファクタリングをいくつか利用させていただいたのですが、急いでいる時でも迅速に対応してくださり、本当に感謝しています。書類の準備が難しいと伝えた際には、別の書類で審査を進めていただけたことも助かりました。スタッフの方々も常に丁寧で、手数料もお手頃で、振り込みもスピーディーなので、今後もぜひ利用させていただきたいと思います。 | 5.0 |

アクセルファクターの審査では赤字決算でも利用できたという口コミを多く確認できます。

また審査に必要な書類がすぐに用意できない場合でも、書類の代わりになるものを提出すれば審査を進めてくれたという声も存在します。

小口債権はファクタリング会社に取引を断られることが多いですが、アクセルファクターは対応している点も特徴です。

▼アクセルファクターの入金スピードに関する良い評判・口コミ▼

| 業種 | 入金スピードに関する口コミ | 評価 |

|---|---|---|

| 製造業 | 非常にありがたかったのは、資金が数時間で確保できたことです。ファクタリングサービスを利用したい旨を伝え必要な書類を提出したところ、ニーズに合わせて審査が進められました。わずか4時間で買取額が当社の口座に振り込まれました。振込のご連絡も10分以内にいただけて、大変便利でした。 | 5.0 |

| webコンサルタント | 思ったよりも素早く資金が手に入りました。また、提出が必要な書類が少なく、手間がかからなかったです。仕事でバタバタしていても、大変な負担にはならなかったんです。個人事業主であるため、審査が長引くことを危惧していましたが、順調に進んでくれました。売掛金を無事に現金に変えることができ、迅速な対応も手数料も納得できる範囲でしたので、不平はありませんでした。 | 4.0 |

入金スピードに関しての口コミでは即日入金に成功した声が多く見られます。

アクセルファクターでは原則即日振込をモットーとしており、実態からも即日入金に対応していることが分かります。

ただし3社間ファクタリングの場合は債権譲渡における売掛先の承認が必要なので、即日入金は厳しいでしょう。

▼アクセルファクターのサポート体制に関する良い評判・口コミ▼

アクセルファクターのスタッフのサポートに関する口コミは以下になります!

| 業種 | 入金スピードに関する口コミ | 評価 |

|---|---|---|

| 製造業 | 今回、別のファクタリング会社からアクセルファクターへ乗り換えをしました。資金繰りが厳しくなる前に一緒に最適な解決策を考えてくれました。これにより、今後の事業についても見直す機会を得ることができました。資金調達も期限内に達成でき、大変感謝しています。 | 5.0 |

| 建設業 | 私はアクセルファクターさんを2回利用した経験があります。初めて利用した際も、とても丁寧で分かりやすい説明をしていただき、素早い対応に感謝しています。私が住んでいる地域は別の県でしたが、問い合わせた翌日には東京からスタッフの方が来てくださり、契約が成立した後は迅速に資金調達ができたため、本当に助かりました。 | 5.0 |

アクセルファクターのスタッフ対応はファクタリングを提供するだけではなく、サービス利用者の資金繰りの問題について共に伴走してくれるという特徴があります。

ファクタリングだけじゃなく融資や補助金を含めた他の資金調達手段も検討し、ニーズに合うベストな手段を提案してもらったという口コミをネット上で確認できました。

ファクタリングありきで資金繰りを行う事業設計にならないように助言してくれることは、大きなメリットと言えるでしょう。

アクセルファクターの悪い評判・口コミ

アクセルファクターの悪い口コミを探したところ、口コミサイトで1件確認することができました。

悪い口コミは以下になります。

評価: 2.0

連絡が遅く不安になります。担当の方に連絡をしても折り返しがありません。不安になりフリーダイヤルの方へ連絡をしている内に、現在進行しておりますとの返事をいただきました。

LINEでやり取りをしているのに、進捗が全くありません。

また、一通り資料を提出して印鑑証明・謄本を入手する旨を伝えられたために入手しましたが、その後に買取不可の連絡を受けました。

先に必要書類だけを用意・提出させる点が非常に手際が悪いと感じました。出典元:googleマイビジネス

こちらの利用者の声はアクセルファクターのスタッフ対応が良くなかったという声です。

審査結果までの連絡が遅くなっていることを言及されています。

ここではファクタリング会社の相談サービス「ランクファクター」がアクセルファクター社にヒアリングした結果、問い合わせ増加により買取不可の連絡が遅れていたという報告を受けているようです。

こちらはアクセルファクター社だけじゃなく10社以上の類似サービスでも、スタッフの対応遅れが確認されたそうです。

迅速な取引をしたい場合は、保有している請求書や注文書、自社の経営状況を詳しく説明することで審査しやすい状況を作ることが大切です。

アクセルファクターのファクタリングのメリット

アクセルファクターのファクタリングの特徴は以下になります。

| 総合評価 | 4.2 |

|---|---|

| 手数料 | 2.0%〜20% |

| 審査時間 | 最短1時間 |

| 取引方法 | 対面、オンライン |

| 取引可能額 | 30万円〜1億円 |

| 取り扱い債権 | 請求書、注文書、医療債権 |

| 必要書類 | ▼原則用意が必要な書類 ・請求書などの売掛金が確認できるもの ・入出金が分かる通帳 ・直近の確定申告書 ・身分証明書 ▼必要に応じて追加提出が求められる書類 ・納税証明書 ・印鑑証明書 ・取引先との基本契約書 |

| 法人利用 | ◎ |

| 個人事業主利用 | ◯ |

| 債権譲渡登記の有無 | 債権額によって異なる |

| 営業時間 | 10:00〜19:00(土日祝日は休み※受付は24時間) |

| 電話番号 | 0120-077-739 |

アクセルファクターに取材して分かったファクタリングサービスの特徴をご紹介します。

手数料は取引額が大きいほど安くなる

アクセルファクターの手数料は2.0%〜20%と設定されており取引額が高くなるほど安くなる仕組みとなっています。

売掛金が大きいファクタリング利用では数%の手数料の違いにより、数十万円〜数百万円の大きな差額を生みます。

アクセルファクターは100万円以上のファクタリングにおいて手数料が下がり、有利になる仕様となっています。

売掛債権額に合わせたファクタリングの手数料は以下の表になります。

| 売掛債権額 | 手数料 |

|---|---|

| 40万円〜100万円 | 10%〜 |

| 101万円〜500万円 | 5%〜 |

| 501万円〜1000万円 | 2%〜 |

| 1000万円以上 | 要相談 |

一般のファクタリング会社は、手数料の下限・上限のみを公開しているため、取引額に合わせた手数料がわからない仕様となっていることが多いです。

アクセルファクターは、審査による手数料が明確になっているため、安心して利用できるサービスとなっています。

一般的なファクタリングの手数料相場や他社のコストについて知りたい方は「ファクタリング手数料」の記事でご確認できます。

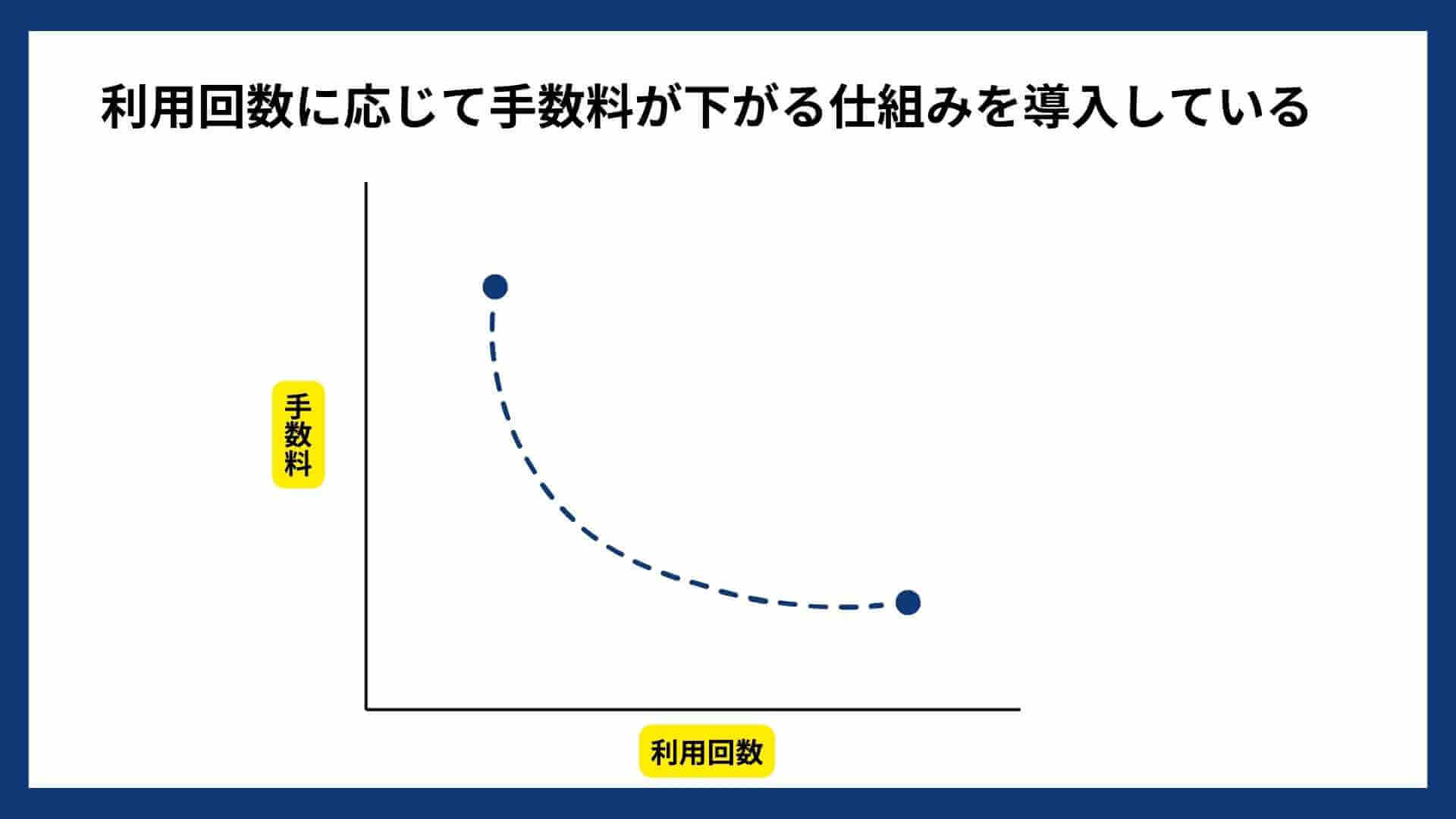

利用回数に応じて手数料が下がる仕組みを導入している

アクセルファクターはファクタリングをつなぎ資金として利用しているもらうために、利用実績に合わせて手数料が下がっていく仕組みがあります。

ファクタリングでの資金調達は容易に行えるため依存性が高い特徴があり、売掛金の売却に基づいたファイナンスで事業設計をしてしまうと財務状況を悪化させてしまう方も多い現状があります。

アクセルファクターでは一時的なキャッシュフローの改善を目的として利用してもらう(ファクタリングに依存しない)ために、複数回サービスを利用している方には徐々に手数料を下げていきファクタリングから卒業できるように取り組んでいます。

アクセルファクターの公式ページでも以下のように明記してあります。

アクセルファクターの主たる目的は「経営難をいち早く脱却すること」「ファクタリングに依存しない財務状況を目指すこと」です。

引用:アクセルファクター公式

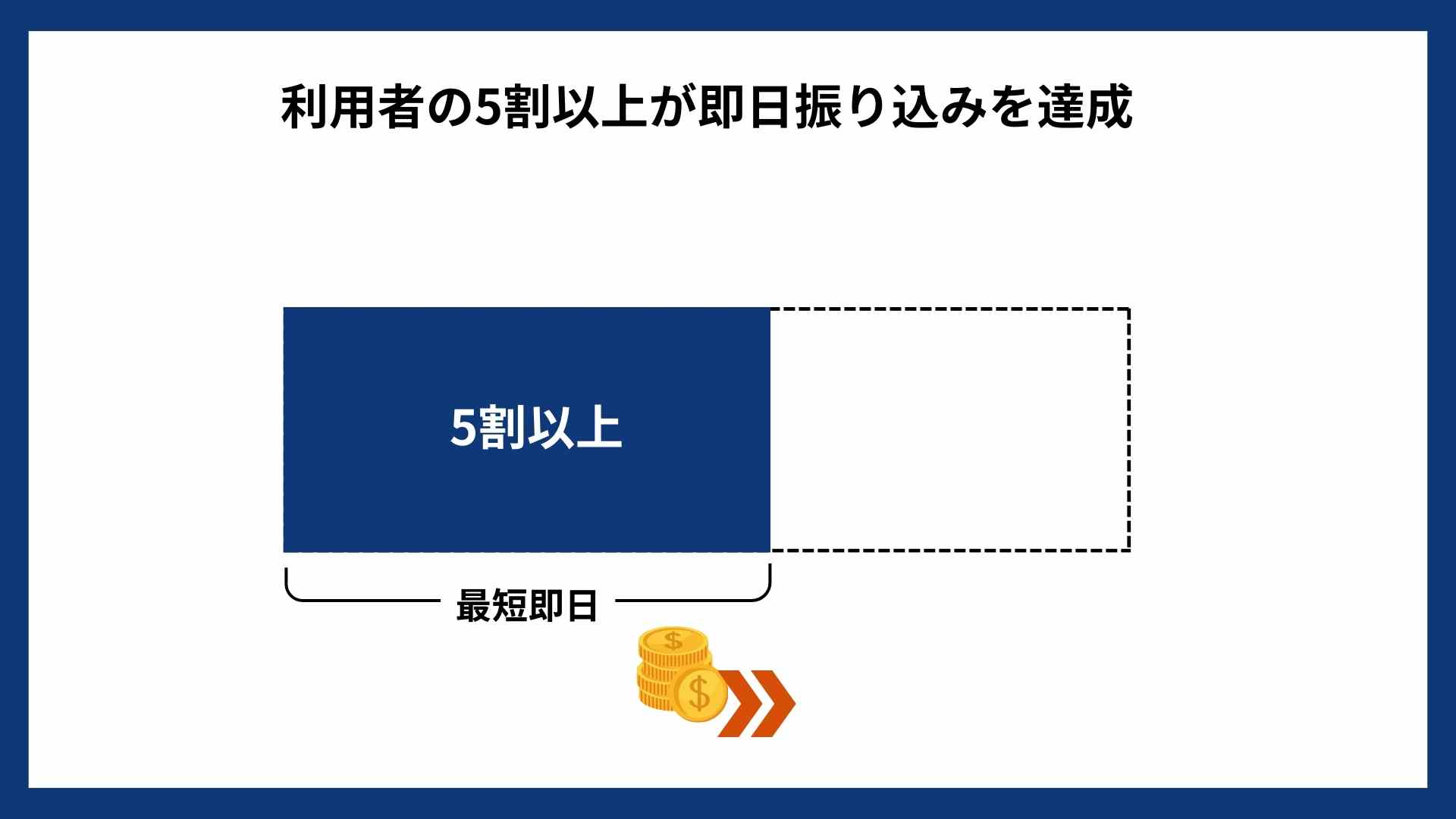

審査時間が最短30分!申し込み当日に即日入金した方が5割超

アクセルファクターは審査時間が最短30分と他のファクタリング会社と比べて短いです。

アクセルファクターは原則即日振り込みをモットーにしており、サービス利用者の5割以上が即日入金となっています。

他のファクタリング会社も即日振り込みを売りにしていることも多いですが、アクセルファクターの場合は年間相談件数3000件の内50%が即日入金しているので信用度が高いと言えます。

全国に4拠点がありますが、全国の事業者が即日入金を達成できるようにオンラインでの取引に対応しています。

他社よりも営業時間が長く16時までの申し込みで最短即日での資金調達可能

アクセルファクターの営業時間は10:00〜19:00で、16時までに申し込みを行えば当日での資金調達が可能です。

一般的なファクタリング会社では、午前中までの申し込みをしないと、即日の取引は行ってない場合が多いです。

アクセルファクターはスタッフの対応人数が他社より多いことから、迅速な審査ができる強みがあります。

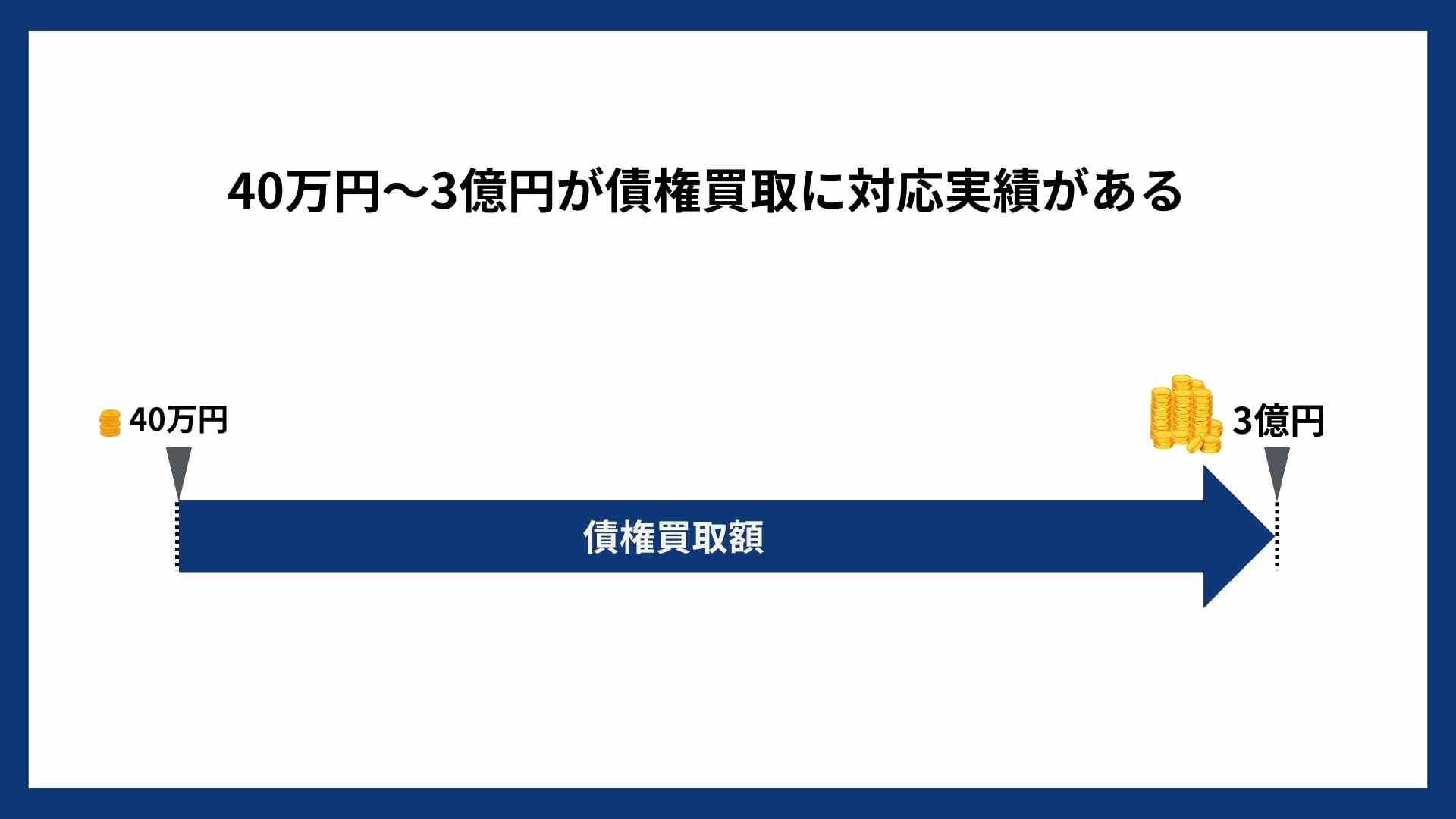

40万円〜3億円の債権までの買取に対応している

アクセルファクターは40万円〜3億円の債権までの買取に対応しています。

そのため少額債権から高額債権のどちらでも、ファクタリング可能となっています。

取材や公式ページのファクタリング成功事例を確認したところ、数十万円〜3億円までの取引実績があることがわかっています。

利用者は建設業や運送業はもちろん、広告代理店などの多様の業態の売掛債権の買取を行なっています。

個人事業主でも利用できる

アクセルファクターは個人事業主でも利用可能です。

一般的なファクタリング会社は個人事業主でも対応していると明言していても、「少額債権の取引」「貸倒リスク」「債権譲渡登記ができない」などの理由から審査を通さないことが多いです。

アクセルファクターは資本力のある会社のため、法人・個人問わず利用対象となっています。

個人事業主の請求書買取サービスの中では、審査通過率は低くなります。

個人事業主でのファクタリングを利用を検討している方は、以下のポイントを押さえておくことが大切です。

-

100万円以上の売掛債権のファクタリングである

- 売掛先との継続取引がある

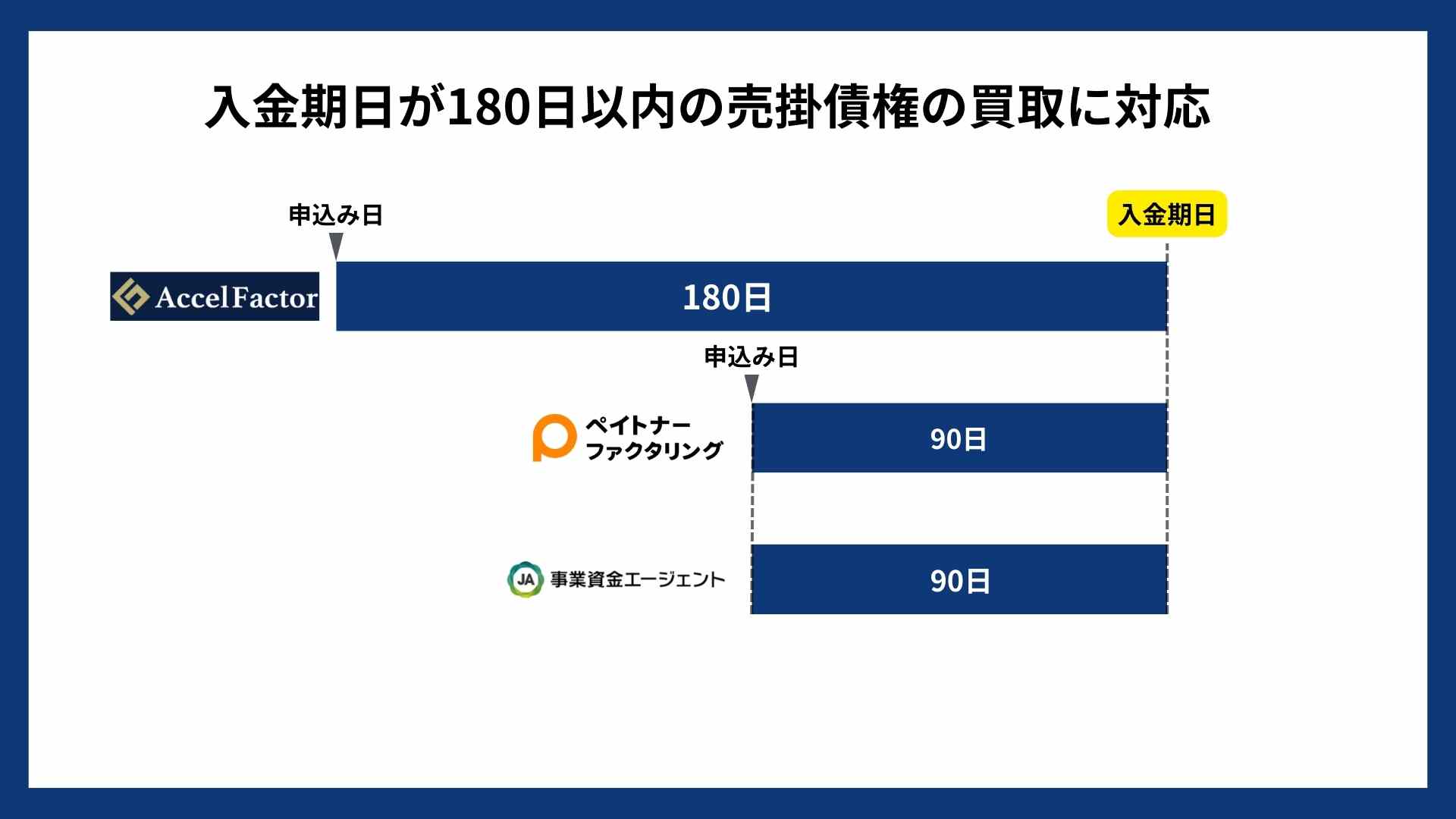

入金期日が180日以内の売掛債権の買取に対応|受注書・注文書の時点でのファクタリングも可能

アクセルファクターは支払いサイトが遅い事業者向けに入金期日が180日以内の売掛債権の買取に対応しています。

入金期日が遅い場合、ファクタリング会社が買取しないことは多いです。

以下は売掛債権の支払期日が40日以上のファクタリング会社の比較表となります。

| ファクタリング会社 | 買取可能な支払期日の債権 |

|---|---|

| 事業資金エージェント | 90日 |

| ペイトナーファクタリング | 90日 |

| アクセルファクター | 180日 |

アクセルファクターでは発注を受けた段階での発注書・受注省の買取も行なっています。

赤字決算・税金滞納されている方でも利用できる

アクセルファクターは赤字決算・税金滞納されている方でも利用可能となっています。

基本的に売掛先の支払い能力があり取引が複数回行われてれいれば、ファクタリングは可能となっています。

ただし税金滞納をされている場合は信用力が低く見られるので、手数料が多少高くなる可能性があります。

医療ファクタリングにも対応している

アクセルファクターは「診療報酬債権・介護報酬債権・調剤報酬債権」の3つの医療債権でもファクタリング可能となっています。

クリニック・調剤薬局・介護保険の事業者などの国の保険負担部分のレセプト請求に買取が可能です。

売掛先が社会保険診療報酬支払基金(社保)や国民健康保険団体連合会(国保)のため、信用力が高く倒産リスクがないので通常の手数料より安く1%前後で取引できます。

アクセルファクターの取引事例を見るとクリニック経営者なども多数存在しており、医療債権のファクタリングでも安心できます。

オンライン、対面どちらの取引に対応

アクセルファクターはオンライン・対面の両方の取引方法に対応しているので、全国どのエリアでも利用できます。

大阪・名古屋・東京・仙台に事務所を構えているので、近郊の方は対面での取引を行うことができます。

またオンラインファクタリングでは事務所に通えない人でも、オンラインでヒアリングを行うことで対面型のファクタリングと遜色なく取引ができます。

償還請求権がないため安心して調達資金を利用できる

アクセルファクターの債権譲渡契約には償還請求権がないので、仮に売掛先が売掛金未払いのケースでも売掛債権の買い戻しをする必要はありません。

ファクタリングで調達した資金は安心して利用できるメリットがあります。

クレジット債権でも利用できる

取引先やお客様がクレジットカードを用いて支払いした際に発生するクレジット債権でもアクセルファクターの場合、ファクタリングできます。

2020年の債権法改正により、クレジット債権を含む譲渡禁止特約付き債権が譲渡可能となっています。

飲食店などBtoC事業でお客様がクレジットカードで支払われる事業でも、アクセルファクターはおすすめのファクタリング会社と言えます。

将来債権でもケースによっては利用できる

アクセルファクターでは、将来債権のファクタリングが可能です。

将来債権とは将来発生する予定がある債権のことを指します。

半年から1年などの継続取引の契約を結んでおり、定期的に債権が発生するケースなどが当てはまります。

個人事業主や法人で長期間の業務委託契約を巻いているケースなどで、3ヶ月分の請求予定分の金額を前受けしたい方などにおすすめです。

無料の財務コンサルティングを利用できる

アクセルファクターでファクタリングを利用した方には、専門スタッフの無料財務コンサルティングを提供しています。

ファクタリングに依存しない財務状況を目指せるように、事業の見直しから資金繰りまで幅広く対応しています。

補助金申請を代行できる認定支援機関や行政書士などパートナーを契約を結んでおり、事業者の財務状況によっては専門家をお繋ぎするケースもあります。

アクセルファクターのデメリット・利用における注意点

アクセルファクターの利用における注意点やデメリットは以下の3つになります。

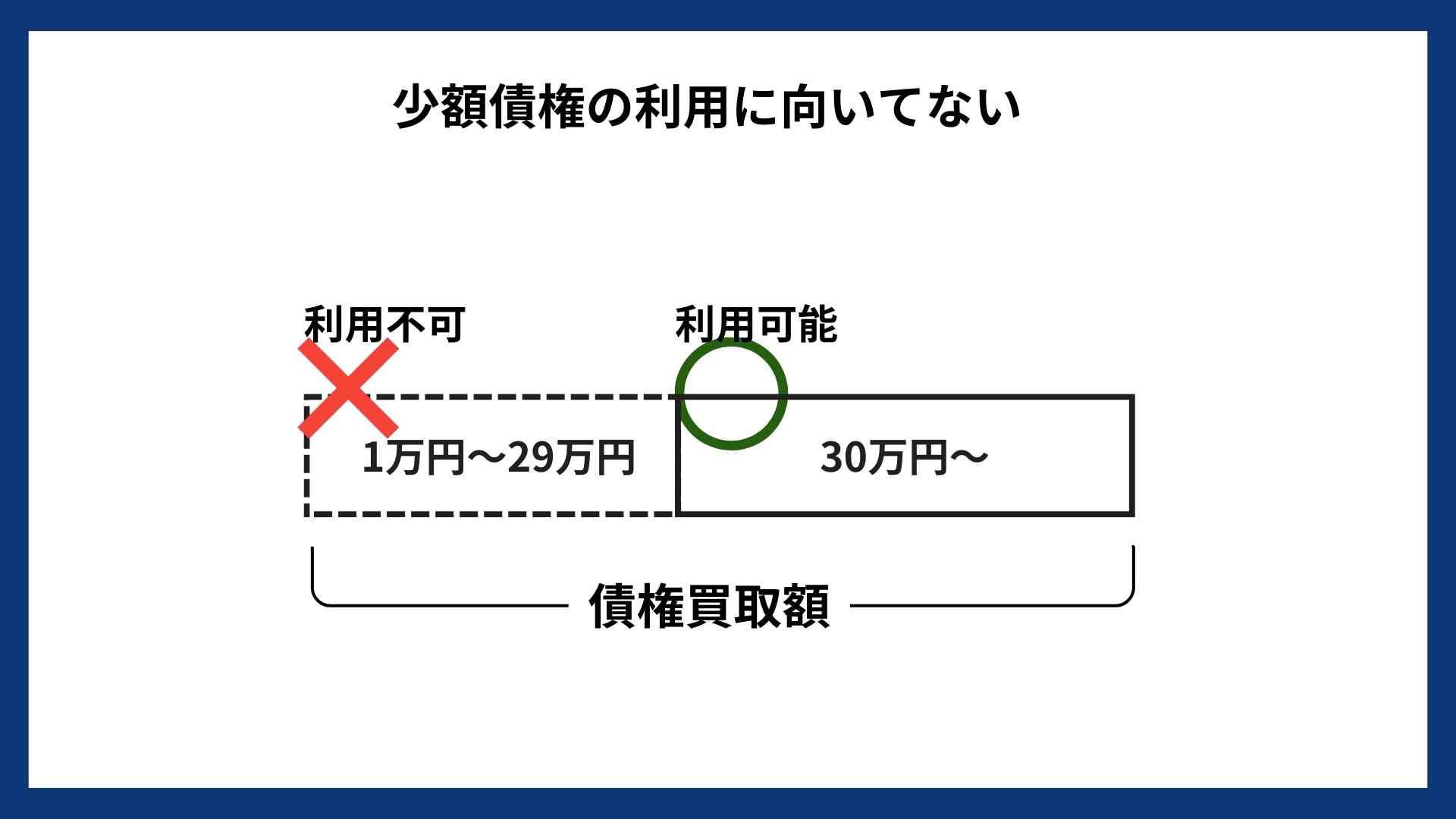

- 少額債権の利用には向いてない

- 個人間取引の売掛債権は利用できない

- 反対債権を有している場合は利用できない

少額債権の利用額に制限がある

アクセルファクターは30万円以上の債権の買取が可能となっているので、30万円未満の少額債権のファクタリングでは利用できません。

30万円〜100万円の債権でも10%以上の手数料がかかるため、負担が大きくなります。

少額債権のファクタリングを希望の方は、一律の手数料のサービスを選ぶ方が良いでしょう。

個人間取引の売掛債権は利用できない

アクセルファクターは、個人間取引で発生した債権のファクタリングには対応していません。

法人と比較して個人が発行した売掛債権は、貸倒れリスクが高いためです。

個人間取引の売掛債権をファクタリングしたい方は、ペイトナーファクタリングなら利用できる可能性があるので一度検討してみるのがおすすめです。

売掛先の反対債権を有している場合は利用できない

アクセルファクターでは売掛先の反対債権を有している場合、審査に通らない仕様となります。

反対債権とは売掛先に売掛債権を持たれていることを指します。

例えばサービス利用者が100万円の債権A、売掛先が40万円の債権Bを所有している場合、債権Aの実質の価値は60万円となります。

基本的に反対債権を有している場合は、ファクタリングは利用できないことが多いです。

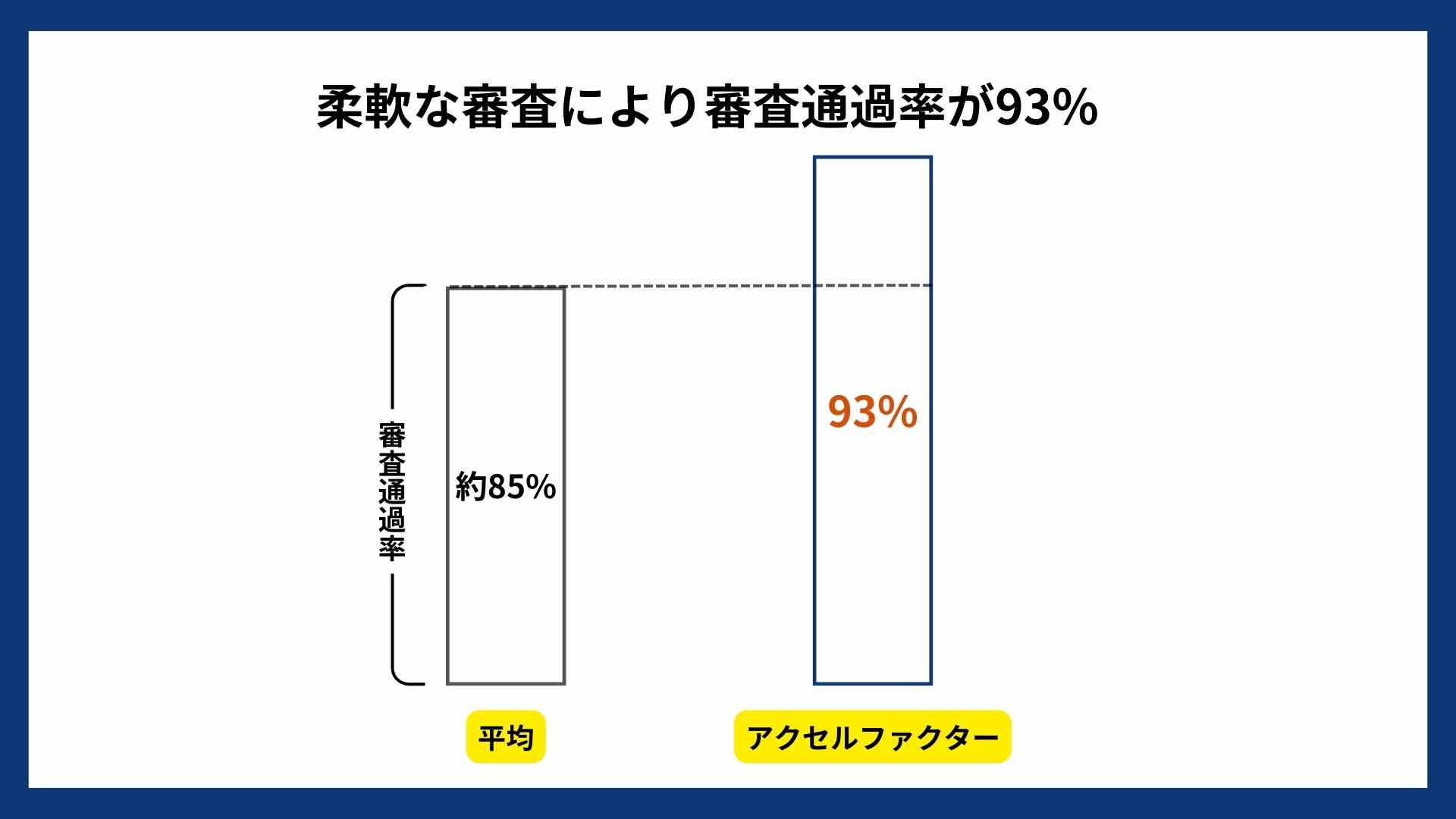

アクセルファクターは審査落ちしやすい?審査通過率を調査

ファクタリングの審査通過率は85%前後と言われておりますが、アクセルファクターの審査通過率は93%となっています。

アクセルファクターは他のファクタリング会社で断られてしまった方でも審査に通るように、専属スタッフが1on1で柔軟な対応を行なっています。

クライアント目線に立つことを審査を行う上で重要視しており、サービス利用者の業界に合うにヒアリングと売掛債権の査定を行なっています。

例えば「書類が不足してる」「債権の所在が不明」などで、通常のファクタリングでは自動的に審査に落ちてしまう場合でも、審査に通過させているケースも存在します。

アクセルファクターの審査基準

アクセルファクターでは以下の3つのポイントを審査します。

- 売掛先の信用力

- 売掛先との継続取引の有無

- サービス利用者の財務状況

アクセルファクターの審査で最も比重が高いポイントは、売掛先の信用力があるかどうかです。

売掛先の「経営状況」「財務状況」などを調査することで、売掛金の支払い能力がある会社を判断します。

基本的に売掛先が大企業・地方公共団体・国のケースで審査に落ちることはありません。反対に小規模事業者の売掛金の場合は手数料が高くなることがあります。

小規模事業者でも売掛先との継続取引があれば、支払い能力を証明でき貸倒れリスクが低いため希望買取額に近い額で買取可能です。

次にサービスの利用者の「財務状況」「税金滞納しているかどうか」を審査します。

アクセルファクターでは審査落ちを避けるためのポイントと以下の4つを挙げています。

- 社会信用度の高い売掛先の債権を利用する

- 支払い日までの期間が短い売掛債権を利用する

- 希望額と売上規模のバランスをとる

- 3社間ファクタリングへと切り替える

参考-アクセルファクター公式

審査は基本的に提出する必要書類によって行われるので、提出すべき書類に不備がないことが大切です。

審査の書類が不足しても仮審査を行なっている

ただしアクセルファクターは審査時に必要書類が不足していても、審査に落とすことはなく用意できてる書類で仮審査を行なっています。

他社では「書類が足りない」の一言で断られてしまうようなケースであっても、弊社は「どうすれば解決可能なのか」という観点で問題解決に臨むことをお約束します。

以下のようなケースでも審査を行った事例も確認できます。

- 債権の存在が不明

- 通帳の原本

アクセルファクター利用の流れ

2社間ファクタリングと3社間ファクタリングでは、申込から入金までの流れが異なります。

ここでは両方式の利用の流れについて解説します。

2社間ファクタリングの利用の流れ

アクセルファクターの2社間ファクタリングでの利用の流れは以下になります。

- 申込み

- 必要書類の提出

- 手数料算定・審査

- 債権譲渡契約

- 買取額の入金

- 債権譲渡登記(要相談)

2社間ファクタリングでは取引先に売掛債権の譲渡の承諾を得る必要がないので、サービス利用者とアクセルファクターでの取引となります。

必要書類を提出すれば手数料見積もりから審査を行う流れとなります。

審査結果に納得した場合は債権譲渡契約を結び、買取金額を振り込みする形となります。

債権譲渡登記についてはアクセルファクターと相談の上、判断する形となります。

3社間ファクタリングの利用の流れ

アクセルファクターの3社間ファクタリングの利用の流れは以下になります。

- 申込み

- 必要書類の提出

- 買取金額の査定

- 売掛先への債権譲渡の通知・承諾

- 債権譲渡の契約

- 買取額の入金

3社間ファクタリングは2社間ファクタリングとは異なり、売掛先への債権譲渡の通知・承諾の後、契約を結ぶ流れとなります。

売掛先の承諾が必要な分、2社間ファクタリングよりも資金調達までのスピードが遅くなります。

ただし貸倒リスクが下がる分、手数料が安くなる特徴があります。

アクセルファクターの必要書類

アクセルファクターの必要書類は以下になります。

- 請求書や注文書などの成因資料

- 入出金が分かる通帳のコピー

- 直近の確定申告書

- 代表者の身分証明書

場合に応じて以下の書類の追加提出が必要な場合があります。

- 取引先との契約書

- 印鑑証明書

- 納税の証明ができる資料

業態によっては債権の所在が確認できないケースなどが存在するため、取引先との契約書によって審査を行うこともあります。

ファクタリングでは必要書類に基づいて審査を行われるので、サービスに申込み前に書類に不備がないことを確認することが大切です。

アクセルファクターの運営会社

| 会社名 | 株式会社アクセルファクター |

|---|---|

| 親会社 | ネクステージグループホールディングス株式会社 |

| 従業員数 | 160名 |

| 所在地 | 東京本社 〒169-0075 東京都新宿区高田馬場1丁目30-14 コルティーレ高田馬場1F 大阪営業所 〒542-0081 大阪府大阪市中央区南船場3丁目11番10号 心斎橋大陽ビル 名古屋営業所 〒460-0002 愛知県名古屋市中区丸の内2-17-13 NK丸の内ビル2F 仙台営業所 〒980-0014 宮城県仙台市青葉区本町一丁目12-12 GMビルディング3F |

| 電話番号 | 0120-077-739 |

| 代表名 | 本成善大 |

| 主要取引銀行 | みずほ銀行 三井住友銀行 |

| 資本金 | 2億8,447万円(グループ総資本金) |

| 公式サイト | サイトURL |

監修者:辻 哲弥

監修者:辻 哲弥デロイトトーマツ、慶應義塾大学法科学院出身。

ACLEAN会計事務所の代表公認会計士・税理士。(公認会計士登録番号:42636、税理士登録番号:149486)再生可能エネルギー電力会社にてCFOも兼任。

最年少の23歳にて会計事務所を開業。デロイト在籍時には官公庁、IT産業、建設業、製造業などの幅広い業態の監査に従事。現在は創業支援に特化した会計事務所として会計・税務や財務コンサルティングをメインに事業を展開。年収チャンネルでも出演履歴あり。

監修者:前川大輔

監修者:前川大輔FCマーケティング株式会社代表取締役。

経営者様の資金繰りの課題を解決する相談窓口「ランクファクター」のコンサルタント。

ファクタリングを中心に融資コンサルティング・補助金の申請代行など幅広いソリューションを提供。

サービス運営のミッション:ヤミ金のような悪徳なファクタリング会社による被害を減らすることで業界を健全化し、ファクタリングによる資金調達の認知を広げる。

監修者:盛澤 陽一郎

監修者:盛澤 陽一郎ビーン合同会社 代表社員。ビーンコンサルティング 代表。

中小企業診断士、行政書士。補助金申請、採用支援を中心に従事。

早稲田大学商学部卒業後、税理士事務所、中小企業支援を行う公的団体に勤務。独立後は中小企業の経営計画策定、売上改善、組織改善、採用力アップのサポートを行っている。1年で40kgのダイエットに成功した経験を活かし、健康経営の導入支援も得意とする。出版著書として「鬼滅の刃から学べ! チームを幸せに導くリーダーのあり方」 共著 ロギカ書房、 「健康経営はあなたの会社を強くする!」 共著 税務経理協会がある。